产品中心>>

新闻中心>>

半岛彩票官网下载>>

地址:山东德州开发区三八路鑫源国际大厦

电话:0534-2555578

手机:13184113334

E-mail:5763ersa@www.haidehuaxue.com

网站:www.haidehuaxue.com

邮编:253000

当前位置: 首页 > 半岛彩票官网下载 > 行业资讯行业资讯

目前国内空气源热泵行业的上市公司主要有海尔智家(600690)、美的集团(000333)、格力集团(000651)等。

2013-2020年,我国空气源热泵销售规模波动增长,2019年达到近五年峰值后,2020年由于疫情影响规模下降至183亿元,同比降低1.6%。2020年上半年,因疫情爆发,导致大部分空气源热泵的需求被抑制,2020下半年,疫情缓和后,空气源热泵市场规模得到修复,尤其是房地产行业新楼盘加快推进配套,使得2020年整年销售规模与去年持平,略有降低。

气源热泵应用领域包括热水市场、供暖市场、工农业烘干市场三个主要市场,其中热泵热水市场和热泵采暖市场占了市场的绝大部分且竞争激烈,所占比例之和连续三年超过90%。

2020年,供暖市场占比进一步提高,为52.0%,国内半数的空气源热泵设备应用于供暖市场,热水应用市场占比有所下降,从2019年的46.3%下降至2020年40.7%,烘干市场近五年呈缓慢增长态势。

2020年上半年,南方热水市场遭遇疫情侵袭,使得原本就表现低迷的家用热泵热水市场再度增长疲软,同比去年下滑幅度明显。

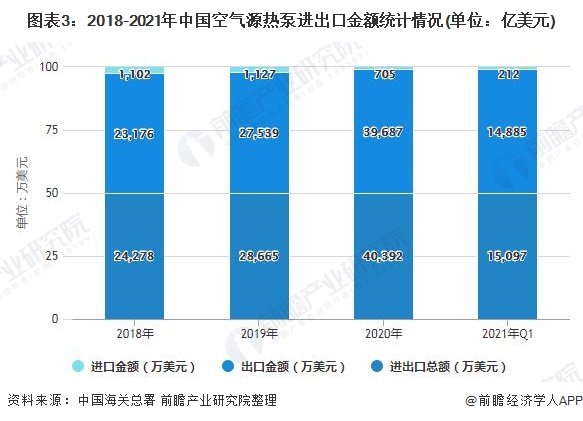

从内销与进出口的角度看,国内市场逐渐平稳回归,内销157.2亿元,同比上升8.6%;出口25.8亿元(按1:6.5汇率计算),同比上升44.2%,国外市场因本地疫情抑制的需求推动了国内出口的发展,但内销依然是空气能热泵行业的主力市场。

海关数据显示,2020年中国空气源热泵行业产品进出口总额为4.04亿美元,同比增长40.91%;其中进口额为705万美元,同比降低37.44%;出口额为3.97亿美元,同比增长44.12%;实现贸易顺差3.90亿美元,同比增长47.59%。2020年我国空气源热泵行业的贸易顺差进一步拉大,表明我国国内产品的竞争力进一步加强,同时受益于国内疫情控制良好,较快复工复产,竞争优势明显。

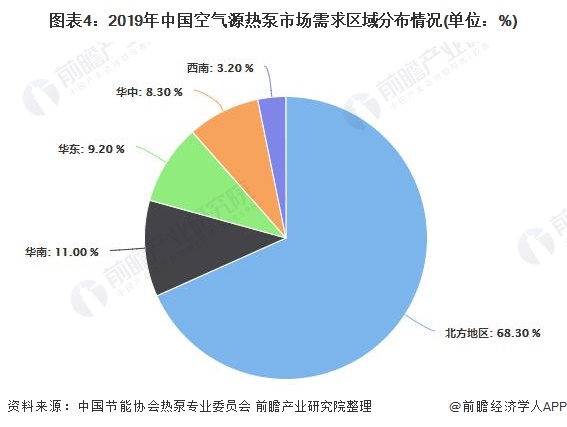

从需求来看,2019年北方地区(华北、东北、西北)市场规模进一步扩大,占比为68.3%,华南地区规模占比11.0%,较去年下滑3.6个百分点,热泵企业将更多的精力投入到热水渠道重建之后,在热水行业普遍滑落的背景下,地区整体下滑幅度相对较小。

其次是华东地区,虽2019年占比有多下降,但基于江浙两地户式两联供以及热水房产配套项目推动较大程度地减缓其他产品带来的滑落。

华中地区市占率小幅増加,湖南省起到主要推动作用,其他省份表现较不理想。赖于川渝地区增长拉动,西南地区维持小幅增长。

从企业分布来看,我国空气源热泵企业分布中,北方地区受供暖需求与政策影响,企业数量较多,占比约为46%;华东地区凭借良好的经济基础和制造业能力,相关企业占比约为30%,以广东省为首的华南地区企业数量占比约为10%,华中三省占比10%,西南地区占比4%。

2021年3月,“十四五”规划纲要发布,提出广泛形成绿色生产生活方式,碳排放达峰后稳中有降,生态环境根本好转,美丽中国建设目标基本实现。在第七十五届联合国大会一般性辩论上,中国首次明确实现碳中和的时间点,二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和。

美丽中国的一个关键是碳中和取向,这意味着,城市碳中和水平是美丽中国建设进程的核心指标。空气源热泵作为清洁能源热泵,将承担起更多降低碳排放的责任,市场规模也将会进一步扩大。

以上数据及分析请参考于前瞻产业研究院《中国空气源热泵行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

本报告第1章分析了中国空气源热泵行业的发展环境;第2章对中国空气源热泵行业的发展状况与竞争格局进行了分析;第3章对中国各重点地区空气源热泵行业的发展状况进行了深...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

- 2024-09-18“冷却”三峡守护大国重器

- 2024-09-18公告〕山东省鲁西改扩建项目地源热泵系统采购及安装项目招标公告

- 2024-09-18地源热泵有什么用途 地源热泵工作原理及用途介绍

- 2024-09-18科学新知|地热利用 潜力巨大

- 2024-09-18中环桃源里(官方网站)-2024中环桃源里地址-中环桃源里楼盘详情

- 2024-09-16铁建重工获得实用新型专利授权:“一种冷、热联供的新型地源热泵地埋管系统”