产品中心>>

新闻中心>>

半岛彩票官网下载>>

地址:山东德州开发区三八路鑫源国际大厦

电话:0534-2555578

手机:13184113334

E-mail:5763ersa@www.haidehuaxue.com

网站:www.haidehuaxue.com

邮编:253000

当前位置: 首页 > 半岛彩票官网下载半岛彩票官网下载

1、中国房地产红利的消失,空调市场不会萎缩,而是形成长期缓慢增长的态势(预计1%-3%的复合增长)。

3、格力电器的空调业务,如果想继续获得大发展,需要进入到海外市场,尤其是新兴国家的市场。目前看,格力不够重视这方面,而是留在国内瞎折腾各种多元化。

4、家用空调方面,格力电器和美的集团都有足够的技术,与国内外品牌抗衡;而安装与维修的售后服务,是它们在国内市场抵挡日本品牌的重要壁垒,也是它们进军海外市场的重要障碍。

5、中央空调和商用空调,尤其是高端领域,格力和美的还不足以与日本品牌抗衡,特别是在海外市场(这得益于日本制造业海外布局战略实施了好多年)。这块市场的技术方面,格力优于美的,但与大金等还存在较大差距。

6、空调行业的颠覆性技术很难出现,现在更多的是调试经验(或称犯错经验)的积累,这也会形成一定的护城河。这也是大金、三菱等屹立多年不倒的重要原因。在可预见的未来,格力和美的通过长时间的经验积累,在国内应该也能牢牢垄断这一市场。

7、大金在遭遇日本房地产泡沫后,尝试过多元化,以失败告终;后来重新聚焦核心竞争力和高利润业务,实行海外战略(占比超70%),从而成为大牛股。美的多元化我不看好,收购为主,太杂太乱;格力多元化其实也不看好,最好能把资源放到协同的业务上,不要瞎搞。

8、目前的空调业有点类似于燃油汽车时代,无关键技术颠覆(核心技术分别是发动机和压缩机),更多比拼的是精益化管理,那董明珠强势性格说带来的企业文化,的确适合这种行业环境。

全球暖通空调行业龙头1H2022业绩普遍超预期,全球市场高温带动的需求,以及欧洲能源危机下热泵的需求是亮点。借鉴大金在日本地产泡沫破灭后的业绩走势,国际化是成功的关键。

1H22全球暖通空调行业略超市场预期:1)1H22海外暖通空调公司在美国及欧洲地区增长较快,大金、开利、特灵、雷诺士纷纷小幅上调2022年业绩预期。2)中国美的、格力、海尔1H22业绩相比疲软的市场整体表现出很强的韧性,比市场预期略好。3)欧洲地区受天然气短缺的影响,热泵需求高增,带来结构性亮点。大金、博世等公司加快欧洲热泵供应链布局。中国市场,热泵产业链公司也备受关注,1H22中国空气源热泵出口金额38亿元,同比+65.6%。

全球暖通空调市场被低估:1)全球暖通空调市场包括家用空调、商用空调、采暖设备三大市场。虽然中国家用空调市场面临类似于日本1990年代初面临的从高增长阶段进入缓慢增长阶段,但全球市场的空间被低估。2)欧洲地区,历史气候原因导致空调家庭渗透率、公共场所中央空调渗透率偏低,极端天气频繁出现或提升欧洲市场空调渗透率。3)中国市场,家装中央空调渗透率快速提升,形成消费升级;非家庭市场,中央空调市场需求应用场景在丰富。4)全球大量经济欠发达地区,空调渗透率偏低。

大金全球化之路,走出地产周期影响需走出去:1)日本1991年地产泡沫破灭后的空调市场、大金业绩的走势对中国当前空调市场具有一定借鉴意义。中国当前的空调渗透率接近日本1990年代初期,同时也面临房地产周期的调整压力。2)1990年日本家用空调结束之前的高增长周期,进入缓慢增长阶段,1990-2020这三十年间,日本家用空调销量CAGR为1.5%。3)FY1992/93、FY1993/94大金营收大幅下滑,1994年公司确立国际化战略,但1990年代大金国际化效果较差。2000年之后大金开启了并购扩张的拓展战略。公司海外营收占总营收比重由FY2000/01财年的约30%上升到FY2021/22财年的约80%。

1H22海外暖通空调公司在美国及欧洲地区增长较快,我们跟踪的相关公司基本均上调2022年的业绩预期。从上半年的情况看,美国及欧洲地区的商业与居民住宅需求仍保持较高的景气度,同时欧洲地区受天然气短缺的影响,热泵需求高增,带来结构性亮点。另外,中国暖通空调品牌美的、格力、海尔1H22业绩相比疲软的市场整体表现出很强的韧性,比市场预期略好。

大金2Q22收入同比+21%,其收入增长主要来自美国及欧洲地区,美国地区的增长主要来自新产品的推出(可以搭配逆变器的产品)及当地工厂生产能力的提高,欧洲地区的增长主要来自西班牙和意大利的热泵需求高增。亚太地区(含日本及中国)增长放缓明显,日本及中国收入下滑主要来自供应链端的压力,中国局部疫情期间上海工厂停工。

雷诺士2Q22收入同比+10.3%,增速相较于1Q22环比提升,其在美国地区的家用住宅暖通业务收入创历史新高,2Q22该业务收入同比+18.2%;商用暖通业务仍有一定压力,但环比看处于改善区间。公司对全年收入增速预期由7-11%上调至10-15%,由于强劲的需求受到供应链的限制,小幅上调全年eps所在区间。

开利2Q22收入同比-4.2%(主要由于Chubb的剥离),内生增长率为+7%,与1Q22的增长趋势一致,支撑其增长来源主要是北美商用及住宅暖通业务的强劲需求。公司对东芝大部分股权的并购于8月正式完成,并购结束后公司持有东芝开利95%的股份。公司表示,将借助东芝领先的热泵技术在该领域持续推出产品,公司上调全年收入增速预期也主要来自东芝并表。

特灵2Q22收入同比+9.4%,内生增长率为+13%,延续1Q22的增长趋势。分地区看,美国业务需求仍十分强劲,2Q22末未交付订单创历史新高;欧洲地区收入基本持平主要来自汇率及公司对订单运输时间的调整,以减轻价格通胀对未交付订单的影响,楼宇的热管理相关业务需求强劲。公司整体受供应链、物流、汇兑等方面的影响,2Q22 EBITDA率同比-1.9ppt,但公司预计下半年情况将有所缓解。

江森自控2Q22收入同比+4.3%,收入增速环比有所放缓。如果剔除并购及汇率的影响,公司单季度内生增长率为7%,一部分来自销量的提升,另一部分可以归为通货膨胀下的涨价行为。分地区看,美国及欧洲的暖通产品需求较为强劲。受部分地区供应链中断、原材料成本上涨及汇率的影响,2Q22 EBIT率同比-1ppt,公司预计成本端压力将继续延续,小幅下调全年预期。

松下2Q22暖通产品收入同比+2%,原因在于欧洲市场上空气-水热泵系统等产品的需求上涨;公司2Q22暖通产品营业利润同比-3%,由于物流成本、原材料成本和外汇的负面影响,以及上海疫情的影响,利润表现同比下滑。

从长期维度看,欧洲是最早提出能源转型的地区之一,1997年欧盟发布《可再生能源计划书》,2007年欧盟提出《欧盟2020战略》,计划到2020年温室气体排放在1990年基础上降低20%、可再生能源份额提高到20%、能源效率提高20%。并且在后续的气候规划和计划中不断提高减排和能效目标。

热泵是欧洲能源转型中的关键部分,在减少对天然气的依赖方面发挥着至关重要的作用。据Wood Mackenzie的预测,在2030年之前欧洲有望安装4500万台住宅热泵,2050年热泵加热电气化将占欧洲家庭的60%,这些新的热泵装置可以取代4300万吨的供暖需求,到2050年能取代1.63亿吨的供暖需求,大大减少对天然气等化石燃料的依赖。

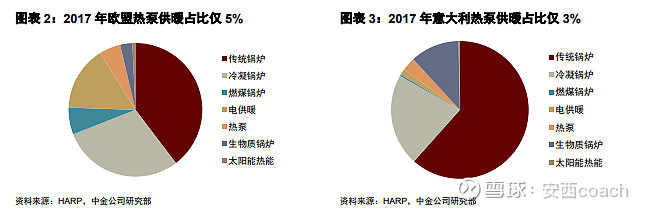

欧洲采暖结构以锅炉为主,热泵占比较低,未来空间广阔。根据HARP的统计,2017年欧盟的锅炉(包括燃气锅炉、燃油锅炉和燃煤锅炉)在供暖结构中占比约76%,其中传统锅炉、冷凝锅炉分别占比约40%和29%,热泵供暖、生物质锅炉、太阳能供暖分别占比5%、3%、1%左右。

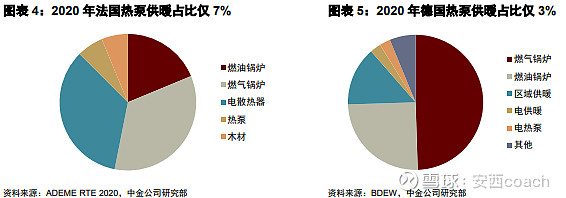

分国家看,法国、德国、意大利的热泵需求在欧盟领先,但热泵采暖比例依旧较低。2020年法国、德国供暖结构中,锅炉占比分别约为57%和75%,热泵供暖比例仅约7%和3%。2017年意大利的锅炉占比最高,达到约84%,热泵供暖仅占全部供暖结构的3%左右。

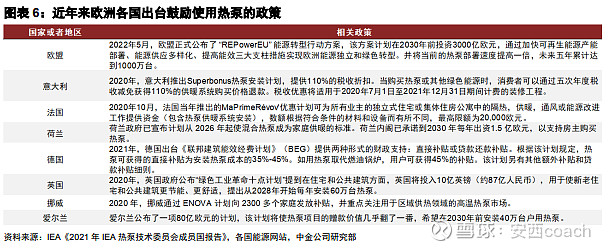

欧洲各国陆续推出热泵补贴政策。其中意大利在2020年推出Superbonus热泵安装计划,提供110%的税收折扣,2021年意大利的热泵销售也获得了显著的增长。2022年荷兰政府宣布从2026年起禁止使用化石燃料锅炉,将混合热泵作为家庭供暖的标准,荷兰内阁承诺到2030年每年提供1.5亿欧元用于补贴热泵购买。国际能源机构在今年3月公布了一项10点计划,其中与热泵有关的两项:加快用热泵取代锅炉;加快提高建筑和工业中的能效。今年5月,欧盟公布的“RepowerEU”能源计划则更清晰地提到“将热泵的部署速度提高一倍,并采取措施在现代化的区域和公共供暖系统中整合地热和太阳能热能”。

从短期维度看,由于欧洲化石能源高度依赖俄罗斯,近期俄乌冲突带来天然气供应的风险,欧洲或将面临冬季用气危机,同时极端天气也进一步加剧欧洲能源价格高涨,因此欧洲加快能源转型,热泵需求快速提升。近期涉及热泵相关业务的海外上市公司披露了财报,我们发现其营收明显受益于热泵需求高增。

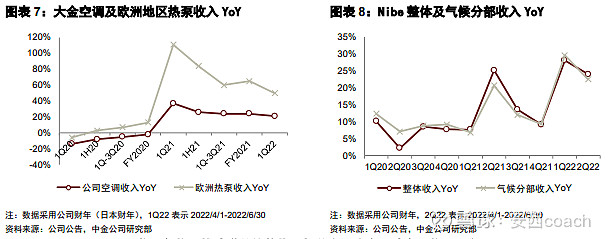

以大金为例,其欧洲热泵的营收增长自2Q21(对应图表中公司财年的1Q21)开始出现明显增长,增长趋势延续至今。以Nibe Industrier为例,公司的气候分部主要包括HVAC(含热泵),其是公司主要的收入来源,占比超六成,同样从2Q21开始公司气候分部的收入开始出现快速增长,但这其中有部分同期疫情低基数的影响,但2022年以来,在疫情因素基本消退后,其整个分部收入仍表现出较快增长。

1)博世为欧洲采暖市场的各个领域提供热源,据公司2021年年报透露,博世的家用热泵市场销售额已实现两位数的增长[1],并且在2025年前,博世集团管理层表示,将额外投资3亿欧元发展热泵业务,希望实现两倍于市场增速的发展[2]。

2)大金从2021年开始,欧洲地区热泵采暖产品销售呈现出快速增长的趋势,22Q2相关产品销量同比+50%,公司表示,计划加大制造端的投入,扩大现有热泵类产品的产能,并将在波兰新建一家工厂以应对欧洲地区高增的需求[3]。

3)Nibe于2022年5月收购热泵厂商Argoclima部分股权,以快速进入欧洲南部市场;同时在供应链端,公司表示近期将在瑞典及德国新建工厂,长期仍将持续扩张产能。

4)2021年传统锅炉优势企业威能热泵收入同比增长超过50%,据公司财报,公司全年已在热泵的研发和生产上投入3亿欧元,并将在未来持续投入,提升英国及法国工厂的生产能力。

5)来自德国的全球领先加热和制冷解决方案制造商Viessman表示计划未来三年投资10亿欧元用于加大热泵研发力度和扩大其生产规模,其2021年收入拉动主要来自热泵业务贡献。

中国空气源热泵2022H1出口规模持续扩张,欧洲地区需求强劲,出口潜力持续显现。22H1中国空气源热泵出口金额38亿元、出口量91.3万台,同比分别+65.6%、+35.4%,增速表现亮眼。按出口规模,意大利、法国、澳大利亚、新西兰、荷兰为主要出口国,其中1H22中国对意大利出口金额为7.3亿元,同比+188.4%,占比19。

- 2024-09-18“冷却”三峡守护大国重器

- 2024-09-18公告〕山东省鲁西改扩建项目地源热泵系统采购及安装项目招标公告

- 2024-09-18地源热泵有什么用途 地源热泵工作原理及用途介绍

- 2024-09-18科学新知|地热利用 潜力巨大

- 2024-09-18中环桃源里(官方网站)-2024中环桃源里地址-中环桃源里楼盘详情

- 2024-09-16铁建重工获得实用新型专利授权:“一种冷、热联供的新型地源热泵地埋管系统”